Rangkuman investasi 4Q24: di titik optimal | English

- Kebijakan Makro

Perubahan kebijakan the Fed menandai dimulainya penurunan suku bunga setidaknya sebesar 150 bps. Pelonggaran oleh Bank Sentral Eropa (ECB) berlanjut dengan penurunan suku bunga kedua untuk tahun ini. Normalisasi oleh Bank Sentral Jepang (BOJ) akan berlanjut, sementara dukungan kebijakan lebih lanjut diperlukan untuk Tiongkok.

- Prospek Ekonomi

Penurunan suku bunga sebesar 50 bps oleh the Fed akan menopang kemungkinan terjadinya perlambatan ekonomi terkendali (soft landing), bertolak belakang dengan skenario resesi. Momentum di Eropa meredup seiring pelemahan pertumbuhan ekonomi berlanjut. Ekspor Asia di atas ekspektasi dengan meningkatnya siklus permintaan elektronik global.

- Ekuitas

Pertumbuhan ekonomi moderat dan pelemahan dolar akan memberikan keuntungan pada sektor-sektor defensif seperti utilitas, kebutuhan pokok konsumen, dan perawatan kesehatan. Penurunan suku bunga akan mendorong saham-saham ASEAN dan DIRE Asia.

- Kredit

Faktor-faktor menguntungkan tetap ada pada obligasi berperingkat A/BBB dengan jangka waktu bervariasi (barbell) antara obligasi berjangka waktu 1-3 tahun untuk memitigasi risiko reinvestasi dan obligasi berjangka waktu 7-10 tahun untuk mendapatkan premi risiko dan selisih imbal hasil. MBS AS dan obligasi Eropa siap untuk menawarkan nilai lebih tinggi dari biaya yang dikeluarkan.

- Suku Bunga

Kurva imbal hasil yang tajam untuk AS dan Eropa dengan pelonggaran kebijakan yang diterapkan. BOJ tetap merupakan pengecualian, mengimplikasikan bahwa kurva obligasi pemerintah Jepang (JGB) cenderung mendatar. Sementara penurunan imbal hasil berlangsung pada obligasi pemerintah Tiongkok.

- Mata Uang

Indeks dolar AS (DXY) di bawah 100 kemungkinan besar akan terjadi pada periode kepresidenan AS mendatang, didorong oleh penurunan suku bunga the Fed di tengah perlambatan pertumbuhan perekonomian. Mata uang Asia akan menguat karena kawasan ini menopang pertumbuhan global, didukung oleh pemulihan ekspor.

- Alternatif

harga emas dipastikan akan terus naik dengan penurunan suku bunga di depan mata. Di pasar swasta, dana sekunder mengalami kenaikan fenomenal karena permintaan likuiditas di tengah-tengah lingkungan IPO dan M&A lebih ketat sebagai strategi untuk keluar dari bisnis mereka.

- Komoditas

Harga komoditas lemah karena melambatnya momentum ekonomi. Harga minyak diperkirakan sudah mencapai titik terendah seiring permintaan pasokan mulai meningkat. Logam mulia kembali memberikan kinerja di atas rata-rata.

- Fokus tematik: Pasar Saham ASEAN

ASEAN akan mendapatkan keuntungan sebagai blok ekonomi strategis Tiongkok+1. Kondisi menguntungkan dari suku bunga lebih rendah dan dolar lebih lemah untuk mempertahankan momentum pertumbuhan yang kuat.

Dalam dua triwulan terakhir, DBS CIO telah menguraikan pandangan bahwa aset-aset berisiko sedang menarik. Memasuki triwulan keempat, aset berisiko akan tetap berada di posisi baik karena penurunan suku bunga acuan sebesar 50 bps secara mengejutkan oleh Bank Sentral AS (the Fed) akan meningkatkan peluang untuk perlambatan terkendali (soft landing). Gabungan antara pelonggaran suku bunga dan ketahanan ekonomi, disertai kemajuan teknologi yang mendorong peningkatan produktivitas, akan menguntungkan aset berisiko.

Kondisi bullish di pasar saham dipastikan akan terus berlanjut, dengan perluasan ke sektor-sektor dengan pertumbuhan yang tertunda. Perusahaan-perusahaan teknologi raksasa AS terus menunjukkan performa baik dalam pertumbuhan portofolio DBS CIO - tidak seperti gelembung dot-com pada tahun 1990-an, revolusi AI saat ini dipimpin oleh bisnis besar menguntungkan yang didanai oleh likuiditas di pasar, bukan oleh utang. DBS CIO berpendapat bahwa revolusi AI masih dalam tahap awal, dan terus memiliki potensi pertumbuhan sangat besar.

Meskipun skenario soft landing tetap mendasari pemikiran DBS CIO, perlu disadari bahwa pertumbuhan ekonomi sedang melambat. Untuk menyikapi kondisi imbal hasil obligasi yang akan terus menurun dan melemahnya permintaan agregat (top-line) akibat memudarnya momentum ekonomi, kita perlu mendapatkan eksposur terhadap aset-aset berisiko yang dapat mengakomodasi (i) permintaan konsumen yang tangguh meskipun terjadi penurunan makro secara keseluruhan, dan/atau (ii) manfaat dari penurunan imbal hasil obligasi dan pelemahan dolar. Aset-aset tersebut antara lain:

- Sektor-sektor defensif: Analisis DBS CIO terhadap siklus penurunan suku bunga sebelumnya menunjukkan bahwa sektor utilitas, kebutuhan pokok, dan kesehatan cenderung berkinerja lebih baik (secara tiga bulanan) setelah penurunan suku bunga awal. Selain permintaan konsumen di sektor-sektor ini statis, sektor-sektor seperti utilitas memberikan imbal hasil dividen di atas rata-rata, sebesar sekitar 3,0% (dibandingkan sekitar 1,4% untuk S&P 500), yang menarik bagi para investor yang memburu imbal hasil tinggi.

- Pasar saham ASEAN: Dihadapkan pada tantangan global, ASEAN terus mempertahankan pertumbuhan kuat. Permintaan domestik yang tangguh didukung oleh pasar tenaga kerja dan harga-harga yang stabil, pariwisata terus berkinerja baik, dan pemulihan ekspor yang didukung oleh Tiongkok+1, menjadi pendorong utama pertumbuhan. Suku bunga lebih rendah dan dolar lebih lemah, bersamaan dengan langkah-langkah stimulus baru dari Tiongkok, akan membawa keuntungan lebih lanjut bagi pasar saham ASEAN.

- DIRE Asia: DIRE Asia akan mendapatkan manfaat besar dari pemotongan suku bunga mengingat tingginya nilai utang dan sensitivitas mereka terhadap biaya pendanaan. Biaya pembiayaan lebih rendah saat the Fed melanjutkan pelonggaran kebijakan akan meningkatkan profitabilitas DIRE dan distribusi dividen kepada investor.

- Emas: Secara umum, emas memiliki korelasi negatif dengan dolar, yang diperkirakan akan melemah karena the Fed terus menurunkan suku bunganya. Peningkatan ketegangan geopolitik dan berlanjutnya aksi beli oleh bank-bank sentral global akan menguntungkan bagi aset aman (haven asset).

Berikut adalah pokok-pokok imbauan taktis dari DBS CIO untuk triwulan mendatang:

- Hubungan antar Aset – Mempertahankan pilihan pada obligasi dibandingkan saham yang memberikan pendapatan

- Ekuitas - Saatnya ekuitas ASEAN berkilau

Kinerja pasar ekuitas pada triwulan ke-3 mencerminkan terjadinya pergeseran besar dalam penempatan portofolio karena investor menyesuaikan eksposur mereka untuk mengikuti gelombang pelonggaran moneter the Fed. Dengan penurunan suku bunga the Fed lebih lanjut dan pelemahan dolar di depan mata, pasar saham ASEAN dipastikan akan memberikan kinerja di atas rata-rata.

- Obligasi – Selisih imbal hasil obligasi yang kecil saat ini tidak menjadi kekhawatiran dalam lingkungan suku bunga lebih tinggi; tetap mempertahankan pendekatan "barbell" pada segmen bertenor 1-3 tahun dan 7-10 tahun.

Dari sisi penempatan (positioning), faktor menguntungkan tetap ada di kredit berperingkat A/BBB, dengan durasi campuran (barbell) antara kredit berjangka waktu 1-3 tahun untuk memitigasi risiko reinvestasi dan kredit berjangka waktu 7-10 tahun untuk mendapatkan premi risiko dan selisih imbal hasil. MBS (surat berharga yang didukung hipotek) AS dan kredit Eropa siap untuk menawarkan nilai lebih tinggi dari biaya yang dikeluarkan.

- Alternatif – Dana nilai lindung dan aset swasta menawarkan sumber keuntungan tambahan, sementara emas diperkirakan akan terus meningkat.

Dalam jangka menengah hingga panjang, DBS CIO tetap optimistis pada emas. Tema terkait keberlanjutan fiskal, penurunan nilai mata uang, dan de-dolarisasi mendukung pembelian oleh bank sentral dan permintaan investasi terhadap emas.

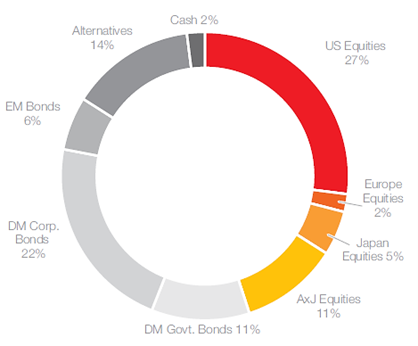

Alokasi Aset Taktis Global (TAA) Triwulan ke-4 2024

| Per triwulan | Per tahun |

Saham | Kurangi Porsi | Netral |

Saham AS | Tingkatkan Porsi | Tingkatkan Porsi |

Saham Eropa | Kurangi Porsi | Kurangi Porsi |

Saham Jepang | Netral | Netral |

Saham Asia di luar Jepang | Tingkatkan Porsi | Tingkatkan Porsi |

Pendapatan Tetap | Tingkatkan Porsi | Kurangi Porsi |

Pasar Negara Maju – Obligasi Pemerintah | Tingkatkan Porsi | Kurangi Porsi |

Pasar Negara Maju – Obligasi Korporasi | Tingkatkan Porsi | Netral |

Pasar Negara Berkembang | Kurangi Porsi | Netral |

Alternatif | Tingkatkan Porsi | Tingkatkan Porsi |

Emas | Tingkatkan Porsi | Tingkatkan Porsi |

Aset Pribadi & Hedge Fund | Tingkatkan Porsi | Tingkatkan Porsi |

Kas | Kurangi Porsi | Netral |

Perincian TAA berdasarkan atas kelas aset (Profil risiko menengah)

Sumber: DBS

[SELESAI]

Tentang DBS

DBS adalah grup jasa keuangan terkemuka di Asia, dengan kehadiran di 19 negara. Berkantor pusat dan terdaftar di Singapura. DBS berada dalam tiga sumbu pertumbuhan utama Asia: Tiongkok, Asia Tenggara, dan Asia Selatan. Peringkat kredit "AA-" dan "Aa1" DBS termasuk yang tertinggi di dunia.

Dikenal dengan kepemimpinan globalnya, DBS dinobatkan sebagai “World’s Best Bank” oleh Global Finance, “World’s Best Bank” oleh Euromoney dan “Global Bank of the Year” oleh The Banker. DBS berada di garis terdepan dalam memanfaatkan teknologi digital untuk membentuk masa depan perbankan, yang terpilih sebagai “World’s Best Digital Bank” oleh Euromoney dan “Most Innovative in Digital Banking” di dunia oleh The Banker. Selain itu, DBS mendapatkan penghargaan “Safest Bank in Asia“ dari Global Finance selama 15 tahun berturut-turut sejak 2009 hingga 2023. Selain itu, DBS Indonesia termasuk peringkat dua teratas sebagai World’s Best Bank di Indonesia untuk tiga tahun berturut-turut dari 2020 hingga 2022.

Didirikan pada tahun 1989 sebagai bagian dari DBS Group yang berbasis di Singapura, PT Bank DBS Indonesia (Bank DBS Indonesia) merupakan salah satu bank dengan sejarah terpanjang di Asia. Beroperasi di 1 Kantor Pusat, 13 Kantor Cabang, 16 Kantor Cabang Pembantu, dan 4 Kantor Fungsional serta 3.011 karyawan aktif di 15 kota besar di Indonesia, Bank DBS Indonesia menyediakan layanan perbankan menyeluruh bagi seluruh nasabah di segmen perbankan korporasi, UKM, dan konsumen yang berfokus pada pengalaman nasabah untuk ‘Live more, Bank less’. Bank DBS Indonesia pun memiliki tujuan positif yang melampaui perbankan dan berkomitmen untuk mendukung nasabah, karyawan, dan masyarakat menuju masa depan yang berkelanjutan.

PT Bank DBS Indonesia berizin dan diawasi oleh Otoritas Jasa Keuangan (OJK) dan Bank Indonesia (BI) serta merupakan peserta penjaminan Lembaga Penjamin Simpanan (LPS).

DBS berkomitmen untuk membangun hubungan yang berkelanjutan dengan nasabah karena memikirkan cara Asia dan memahami kerumitan melakukan bisnis di pasar yang paling dinamis di wilayah ini. Melalui DBS Foundation, bank menciptakan dampak positif yang lebih dari sekadar perbankan melalui dukungan kepada wirausaha sosial: bisnis yang berfokus menyeimbangkan profit serta dampak sosial dan/atau lingkungan. DBS Foundation juga berkontribusi kepada masyarakat dalam berbagai hal, termasuk mempersiapkan masyarakat dengan keterampilan yang dibutuhkan di masa depan dan membangun ketahanan pangan.

Dengan jaringan operasional ekstensif di Asia dan menitikberatkan pada keterlibatan dan pemberdayaan stafnya, DBS menyajikan peluang karir menarik. Untuk informasi lebih lanjut, silakan kunjungi www.dbs.com.

investment